- نوآوری ها

- مقاله در مورد استفاده از PCI

- فرصت های جدید

شاخص های ارز: آشکار شدن رازهای بانک های مرکزی

بانک های مرکزی کشورهای توسعه یافته به دقت برنامه های کوتاه مدت شان را از عموم مخفی می کنند. هرچند، سرمایه گذاران، سازمان ها و معامله گران ارز ممکن است و باید به آنها توجه کنند و همین باعث می شود که عنوان این مقاله جذاب گردد. این مقاله نشان می دهد که چگونه شاخص های ارز بنیادی بر اساس ابزارهای ترکیبی ایجاد شده بر اساس روش PQM (روش قیمت دهی سبد) ایجاد می شوند. در هنگام باز کردن معاملات بلندمدت با استفاده از اغلب جفت ارزهای نقد، سنجش ارتباط بین شاخص های بنیادی خطرات را کاهش می دهد. تحقیق، نظریه ای را تائید می کند و نشان می دهد که بانک های مرکزی در خلال دوره های معینی از بحران های جهانی به ناچار بجای همکاری بایکدیگر مقابله می کنند.

شاخص ارز به عنوان ابزار تحلیل

جدا از عوامل بنیادی (بیکاری، تورم و غیره) که روی سیاست پولی تاثیر می گذارند، روش های تحلیلی صرفاً کمیتی ای وجود دارند که باید مورد توجه قرار گیرند. از این پس فرض را بر این می گیریم که بانک های مرکزی یک روند چند ماهه یا چند ساله را تأمین

می کنند. حتی با وجود اینکه بانک های مرکزی به ندرت به مداخله های کلامی یا پولی متوسل می شوند، از مزیت های این ابزارها برای تثبیت ارزها بهره می برند.

برای سنجش یک ارز در ارتباط با بازار جهانی فارکس باید از شاخص های ارز استفاده شود. مزیت بدیهی این روش این است که بوضوح روندها را در منطقۀ اقتصادی مشخص مانند منطقۀ یورو معین می کند. ضمن

اینکه دیگر مناطق اقتصادی حداقل تاثیر را روی شاخص ارز دارند. طبق گزارش بانک تسویۀ بین المللی (BIS) ارزهای USD، EUR، JPY، GBP، AUD، CHF، و CAD در سال 2013 دارای متداول ترین تراکنش های بین المللی بودند. ما برای طراحی شاخص یورو (EURi) یک

سبد مرجع را در اختیار می گیریم که در هنگام انتشار آمار اقتصادی اتحادیۀ اروپا فقط تغییرات ساختاری اندک را نشان می دهد. ترکیب شاخص یورو عبارت است از: BEUR=[USD+JPY+GBP+AUD+CHF+CAD]. بنابراین این شاخص ارزش یورو را در ارتباط با

سبد،EUR/BEUR، بر اساس مجموع دوره های متقابل ارزیابی می کند. به منظور کاهش واکنش سبد مرجع به اخبار اقتصادی منطقۀ یورو، ما اقدام به بهینه سازی سهم ارزها در آن می نماییم. برای این منظور از آمار خاص گردش ارز بین بانکی که توسط BIS ارائه می

شود استفاده می کنیم (فهرست زیر را ملاحظه نمایید). سهم ها بر اساس گردش مالی باقی مانده تعیین می شوند. این مقدار نشان دهندۀ اختلاف بین گردش کل یورو در هر جفت ارز و گردش جفت واحد است. وزن ارز از نسبت سهم باقی مانده اخذ می شود.

- EUR/USD: 6.7%;

- EUR/JPY: 28%;

- EUR/GBP: 28.9%;

- EUR/CHF: 29.5%;

- EUR/AUD: 30.4%;

- EUR/CAD: 30.5%.

تحلیل گران از طرح توضیح داده شده برای ایجاد شاخص های دلار و یورو برای اساس سبدهای مرتبط استفاده می کنند:

BEUR =[USD(4.35%)+JPY(18.2%)+GBP(18.8%)+AUD(19.8%)+CHF(19.2%)+CAD(19.6%)];

BUSD =[EUR(12.7%)+JPY(14.5%)+GBP(17.5%)+AUD(18.1%)+CHF(19.1%)+CAD(18.0%)].

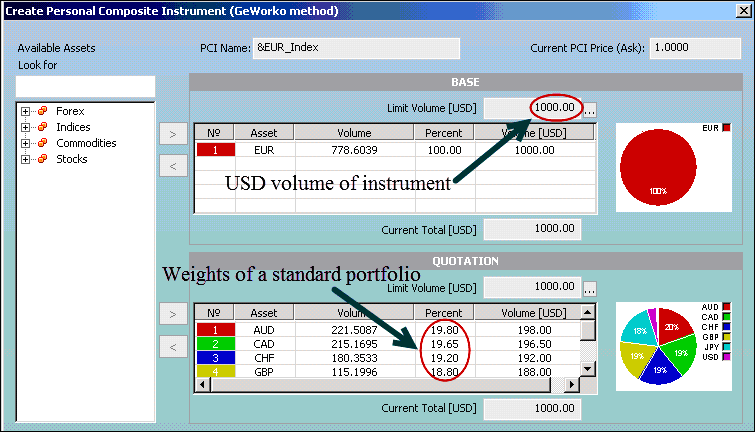

این نمودار در پلتفرم NetTradeX ایجاد می شود که رابط خاصی را برای ایجاد یک ابزار ترکیبی شخصی (PCI) متشکل از دارایی های معین ارائه می دهد (تصویر زیر را ملاحظه نمایید). سبد مرجع با افزودن ارزها

به بخش مظنه ایجاد می شود. گام بعدی، توزیع سرمایه بوسیلۀ تغییر درصدهای سهم ها می باشد. شاخص یورو را با علامت EURi و در برابر دلار را با علامت vsUSDi نشان می دهیم. ترکیب شاخص های ارز و نرخ های آنلاین در بخش های

EURi و vsUSDi وجود دارند. تصویر زیر روند ایجاد شاخص EURi در پلت فرم

NetTradeX را نشان می دهد.

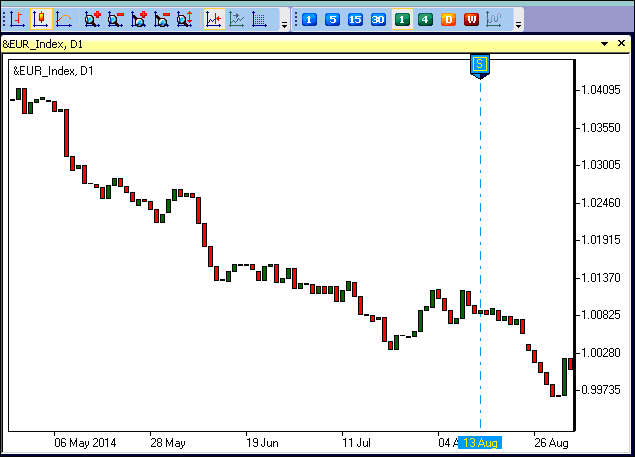

یورو در تصویر فوق، دارایی پایه (جدول فوقانی) است در حالیکه سبد مرجع، دارایی مظنه (جدول تحتانی) را تشکیل می دهد. شما می توانید شاخص را پس از ایجاد به کتابخانۀ پلتفرم اضافه کنید. قیمت های باز و بسته شدن بطور خودکار بر اساس همبستگی دوره بین بخش های مظنه و پایه محاسبه می شوند (تصویر زیر را ملاحظه نمایید).

عواقب بحران و جنگ ارز

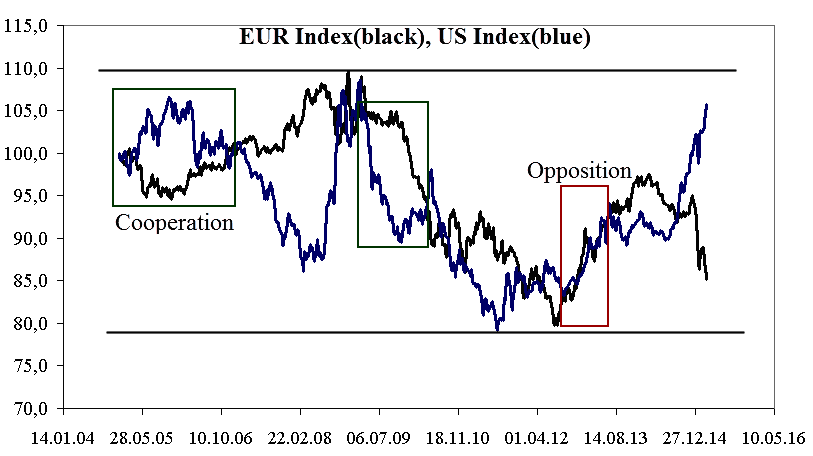

در اینجا نمودارها را وارد اکسل (Excel) می کنیم و آنها را با مقیاس معمولی تطبیق می دهیم تا بتوانیم EURi و vsUSDi را در چهارچوب زمانی هفتگی از ژانویه تا مارس 2005 مقایسه کنیم. سطح 100% به عنوان مقدار اولیه در نظر گرفته می

شود. شاخص های ارز در محدودۀ بین 80 تا 110% با نوسان +/-20% یا 70% بالای دامنۀ مقدار اولیه معامله می شوند. از منظر آماری معنایش این است که بانک مرکزی اتحادیۀ اروپا و فدرال ریزرو ایالات متحده در تمام مدت دورۀ زمانی مورد نظر سیاست های پولی

مستقلی اتخاذ نکردند. نسبت همبستگی مثبت 50% در دورۀ نمودار تاریخی، توجه ما را به این حقیقت جلب می کند که بانک های مرکزی به احتمال زیاد بجای همکاری (مستطیل سبز) در تقابل با یکدیگر (مستطیل قرمز) قرار گیرند. آخرین مستطیل قرمز نشان می دهد

این دو ارز هر چه به بخش نهایی بازار نزدیک تر می شوند (2012-2013) همزمان بسط پیدا می کنند. نمودار، شاخص یورو (خط سیاه) و شاخص دلار (خط آبی) را در چهارچوب زمانی هفتگی نشان می دهد.

آمار تطبیق یافته از 2005 تا 2013. منبع: IFC Markets، پلتفرم NetTradeX:

در این مرحله، تراز تجاری از اتحادیۀ اروپا از 112.3 به 51.8 میلیارد دلار افزایش پیدا کرد در حالیکه تراز تجاری ایالات متحده از 460.742 به 400.253 میلیارد دلار افزایش یافت. به دلیل تسهیلات صادراتی پس از بحران ارزش ارزها افزایش یافت در حالیکه شاخص ها تا سطح 80% به عقب برگشتند. برنامۀ تسهیلی پولی یک روش متداول است که به منظور تزریق سرمایه به بخش های خدمات و صنعت و جذب خریداران بالقوۀ اوراق قرضۀ دولتی صورت می گیرد. "پول بلند مدت" که توسط برنامه های تزریق پول آورده می شوند، نشان می دهند که سرمایه گذاران بلندمدت قویاً به روند بهبود اقتصادی باور دارند. درحالیکه بازار به تدریج جذب اوراق قرضه را آغاز کرد، بدهی دولتی شروع به افزایش کرد.

واکنش بانک مرکزی اتحادیۀ اروپا

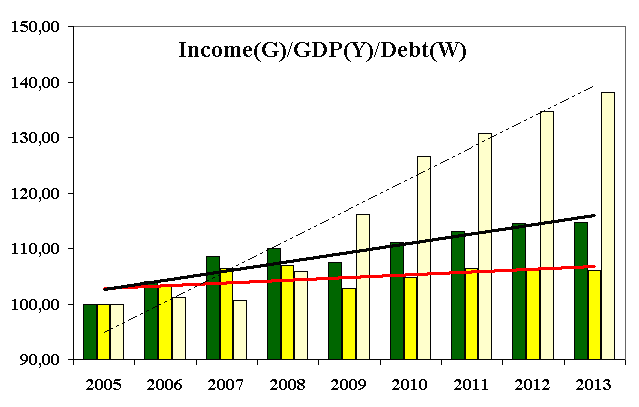

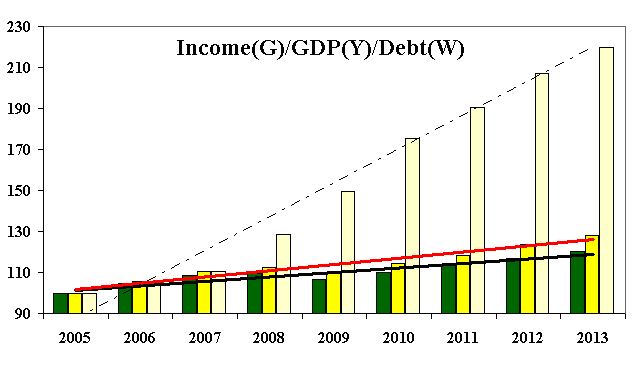

نمودار زیر درآمد سرانه، تولید ناخالص داخلی و بدهی ملی در کشورهای منطقۀ یورو را نشان می دهد. افزایش در بدهی ملی (خط نقطه چین) در سال 2009 از رشد تولید ناخالص داخلی (خط قرمز) و درآمد (خط سیاه) پیشی گرفته است. به محض اجرا شدن برنامۀ تزریق

پول، تراز تجاری شروع به افزایش کرد. هدف مشخص، افزایش درآمد خانوار بود. هرچند شکاف بین تولید ناخالص داخلی و درآمد به آرامی بزرگتر شد دقیقاً به مانند فاصلۀ بین تولید ناخالص داخلی و بدهی داخلی (خطوط برگشت واگرایی را ملاحظه نمایید). بدهی

1.64% سریع تر از تولید ناخالص داخلی افزایش پیدا کرد در حالیکه درآمد فردی 3.4% بیشتر از رشد تولید ناخالص داخلی بود. می توان اینگونه نتیجه گیری کرد که دخالت پولی در منطقۀ یورو باعث جذب سرمایه شد در حالیکه بیشتر از تقویت تولید ناخالص داخلی

به تقویت درآمد فردی منجر گردید.

شاخص های اقتصادی پایه در منطقۀ یورو. درآمد سرانه (سبز)، تولید ناخالص داخلی (زرد) و بدهی ملی (سفید):

اگر ساختار منطقۀ یورو بدون تغییر باقی بماند و هیچ برنامۀ محرک رشد اقتصادی دیگری اجرا نشود، مدل کنونی اقتصادی تبدیل به یک هرم مالی خواهد شد. در نهایت بدهی منجر به تأمین مالی مجدد خواهد شد. بی میلی به اتخاذ سیاست مستحکم سازی و ناکارائی مالیاتی، از جمله دلایل احتمالی کندی روند بهبودی به شمار می روند. لازم به ذکر است که دورۀ رشد غیرخطی با عقب نشیتی ارز همراه بود که از سال 2008 آغاز شد (تصویر زیر را ملاحظه نمایید). این الگو در ابتدا امکان جذب سرمایۀ بلندمدت و تسریع رشد را طبق آنچه در بالا توضیح داده شد فراهم کرد.

واکنش فدرال ریزرو

در اینجا به تحلیل سیاست فدرال ریزرو ایالات متحده در دورۀ مشخص شدۀ رویارویی ارزی می پردازیم (مستطیل قرمز). این الگو دارای همان خصوصیات کمیتی است: شاخص دلار از سال 2009 افت پیدا کرد در حالیکه صادرات رشد داشته است. در نتیجه جریان سرمایه

تولید ناخالص داخلی را از منطقۀ قرمز (منفی 2% در 2008) به منطقۀ سبز (مثبت 5% در 2013) حرکت داد. ویژگی های هرم مالی در اینجا واضح تر می شوند: بدهی ملی 5.44 برابر سریع تر از تولید ناخالص داخلی افزایش پیدا کرد. هرچند، فعالیت سرمایه گذاران

در این زمان توجیه می شود: افزایش در تولید ناخالص داخلی، با استفاده از منابع اقتصادی درآمد فردی را تقویت می کند بجای آنکه از طریق جهت دهی مجدد پولی برای امنیت اجتماعی پرداخت شود. هر دو بانک مرکزی از برنامۀ تزریق پول برای جذب سرمایه و

ایجاد بهبود باثبات اقتصادی بهره بردند. در هر دو حالت سیاست ها از یک ساختار هرمی مالی نشأت می گیرند. هرچند دربارۀ منطقۀ یورو، هرم به احتمال زیاد به دلیل عوامل بنیادی ذکر شده مضمحل می شود. جنگ ارز که از سال 2008 آغاز شد نتیجۀ بیشتری برای

اقتصاد ایالات متحده داشت چراکه رشد تولید ناخالص داخلی را به درآمد تبدیل کرد.

شاخص های پایۀ اقتصادی در ایالات متحده. درآمد سرانه (سبز)، تولید ناخالص داخلی (زرد) و بدهی ملی (سفید):

تقابل یا همکاری؟

بانک مرکزی اتحادیۀ اروپا و فدرال ریزرو همینک در یک دورۀ همکاری به سر می برند. تقابل بجای همکاری در خلال بحران جهانی اقتصاد ضروری بود و سودی در پی نداشت، در هنگامیکه چنین پیش برندۀ رشدی همچون اقتصاد ایالات متحده ظاهر شد. اتحادیۀ اروپا به عنوان شریک تجاری اصلی ایالات متحده تمایلی به جنگ ارز ندارد چراکه مستقیماً از بهبود اقتصاد ایالات متحده سود می برد. هرچند همینک بخشی از برنامۀ تزریق پول در اتحادیۀ اروپا اجرا شده است: نقدینگی حاصل از فروش اوراق قرضه اغلب برای پرداخت های اجتماعی و پس از آن فقط برای حمایت بخش مسکن استفاده می شود. به اعتقاد ما برنامۀ تزریق پول بطور کامل تدریجاً به پایان می رسد و منابع اقتصاد اروپا برای کاهش بدهی هدفگذاری می شوند. عدم تغییر موقت نرخ های بهره در ایالات متحده در مرحلۀ کنونی همکاری ارزی یک اقدام مفید است. اگر مسئولین در آینده به این سناریو پایبند بمانند، EUR/USD و جفت ارزهای مرتبط (GBP/USD، USD/CHF) احتمالاً بجای حرکت وارونه، در روند حرکت خواهند کرد. به معامله گران پیشنهاد می کنیم که در هنگام اتخاذ استراتژی های معاملاتی شان به این موضوع توجه داشته باشند. شما می توانید یکی از استراتژی ها را با مشاهدۀ سمینار تحت وب با عنوان "روش معاملاتی فارکس: شاخص بازار متقاطع. روش شبکه" بررسی نمایید: