- نوآوری ها

- مقاله در مورد استفاده از PCI

- معاملۀ سبد تجاری

چهار اصل مبنایی نظریۀ داو : خدمت به سرمایه گذار

تحلیل کلاسیک نمودار قیمت، بخش مهمی از معاملات روزانه است. حتی تحلیل گران بنیادی که چهارچوب های زمانی چندماهه و چند ساله را مورد بررسی قرار می دهند، از روند پایه برای سنجش ایده های شان و پوشش ریسک مناسب استفادده می کنند. ویژگی های بازار سهام ساکن، بازدهی جزئی اش در دهۀ 80 قرن بیستم کشف شد. یکی از توضیحات برای توانایی بازار برای حفظ جهت حرکت در زمانیکه عوامل بنیادی در حال ضعف هستند متعلق به "جورج سوروس" است: نظریه ای دربارۀ انعطاف بازارهای سهام ("کیمیاگری مالی"). ایدۀ پایه ای ادعاهایش که رفتار فعالان بازار تحت تاثیر انتظارات برای حرکات قیمت و سکون روانی است که منجر به بقای روند می شود.

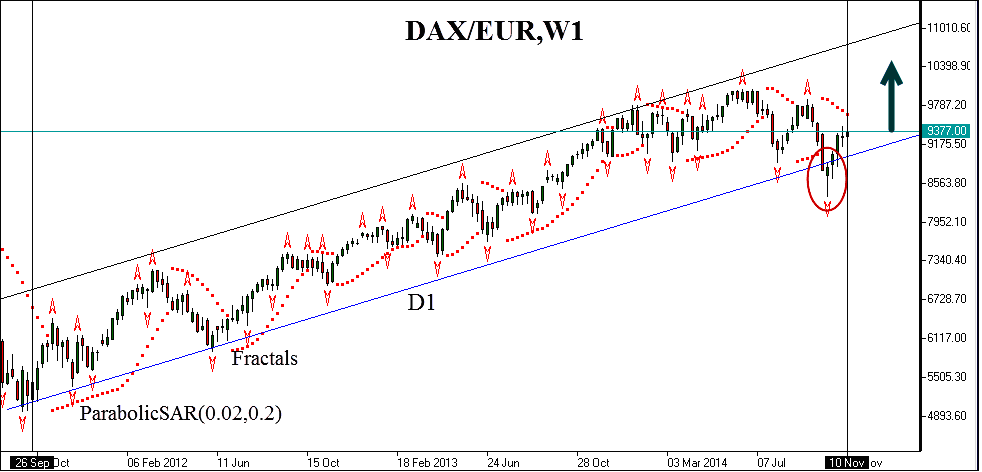

نمودار زیر (تصویر 1 را ملاحظه نمایید) نمودار شمعی هفتگی شاخص سهام DAX در آلمان را نشان می دهد. این شاخص شامل قیمت های سهام 30 شرکت در بخش های اقتصادی مختلف در آلمان می شود. وزن سهام بر اساس سرمایۀ هر یک از شرکت ها تعریف می شود. شاخص DAX توصیف کنندۀ پیش برندۀ اصلی رشد اقتصادی اتحادیۀ اروپا است چراکه تولید ناخالص آلمان در بین دیگر اعضای اتحادیۀ اروپا مهمترین محسوب می شود چراکه آلمان به تنهایی 20% از تولید ناخالص داخلی منطقۀ یورو را به خود اختصاص می دهد. صندوق های سرمایه گذاری و کمک مالی اعطاء شده به دیگر اعضای مشتق شده از صندوق های اتحادیۀ اروپا اکثراً به وضعیت اقتصادی این کشور بستگی دارند.

تصویر 1. شاخص سهام DAX در آلمان (GE30). قیمت های باز/بسته شدن.

سرمایه گذاری روی شاخص سهام در زمانیکه اقتصاد اتحادیۀ اروپا در حال بهبود است سرمایه گذاری جذابی محسوب می شود. به عنوان مثال، موقعیت خرید شاخص در 26 سپتامبر 2011 تا امروز (10 نوامبر 2014) بازدهی سالیانه ای معادل 30% خواهد داشت ضمن اینکه

حداکثر کاهش سرمایه کمتر از 18% است. حرکت سرمایه توسط روند بلندمدت 4 ساله تعیین می شود که در تصویر بالا به عنوان کانال صعودی مشخص شده است. خط روند بر اساس لبۀ تحتانی بدنۀ شمع کشیده می شود. یک سرمایه گذار چگونه می تواند خطرات را خنثی (هج)

کند؟

دریافت اولین علامت از تکمیل روند، یکی از ساده ترین راه ها است، به عبارت دیگر عبور از خط روند (که در تصویر با دایرۀ قرمز مشخص شده است). به عنوان مثال، به محض اینکه شمع هفتگی پایین تراز لبۀ تحتانی روند صعودی بسته شود، معامله را می بندیم.

از آنجائیکه همۀ علائم تحلیل تکنیکی وزن آماری به دست آورده اند برداشت ما این است که این عبور قیمت از خط روند واقعی نیست. معنایش این است که قیمت بازار پس از گذشت مدتی مجدداً به درون کانال قیمت بازمی گردد و به نوسان اش ادامه می دهد.

چگونه پس از پایان روند، احتمال لغو زودهنگام دستور را کاهش دهیم؟ مطمئناً نمی خواهیم بابت ورود جدید به بازار به کارگزار کارمزد اضافه بپردازیم بخصوص اگر کارمزد ده ها درصد از درآمد باشد. در چنین شرایطی معمولی ترین کار است که اندیکاتورهای

بیشتری استفاده شوند تا تعیین کنند که آیا سیگنال به دست آمده درست است یا خیر. این فیلترها دارای تعدادی پارامتر ورودی هستند که باید بر اساس ارزیابی وضعیت احساسی به روز رسانی شوند نظیر سطوح سقف خرید/کف فروش نوسانگرها. همانطوریکه همه آگاه

هستند بازار از پارامترهای خودش اطلاعی ندارد و بطور غیرقابل پیش بینی تغییر می کند. بنابراین، این روش چندین مشکل دارد. روش دیگر، توانایی جذب مبانی پایۀ بازار را طلب می کند. "چارلز داو"، در اواخر دهۀ 1980 شش اصل تحلیل تکنیکی را ارائه داد.

اصل چهارم عنوان می کند که شاخص های بازار باید یکدیگر را تائید کنند که معنایش این است که شاخص میانگین توزیع داوجونز (Dow Jones Transportation Average) که بطور مخفف DJTA نوشته می شود نمی تواند بدون در نظر گرفتن شاخص میانگین صنعتی داوجونز

(Dow Jones Industrial Average) که بطور مخفف DJIA نوشته می شود مورد توجه قرار گیرد. در این صورت، DJIA شاخص کلان بازار است.

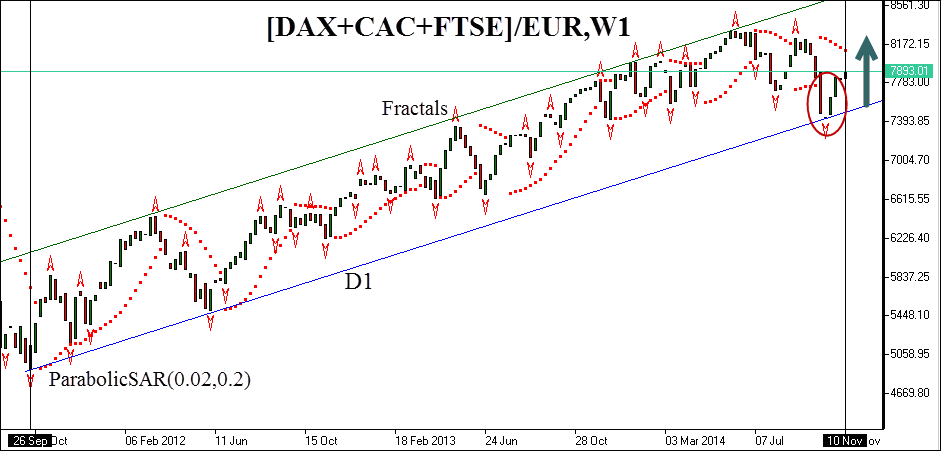

ما برای اطلاعات شاخص کلان از شاخص ترکیبی سهام منطقۀ یورو euro zone stock index استفاده خواهیم کرد که شامل نوسانات قیمت سبد متشکل از سه شاخص سهام متداول است.

این شاخص بر اساس مدل PCI و روش GeWorko می باشد. بخش پایۀ این ابزار شامل سه قرارداد CFD روی شاخص DE 30 (مشابه شاخص DAX)، شش قرارداد CFD روی شاخص FR 40 (مشابه شاخص CAC 40) و سه قرارداد CFD روی شاخص GB 100 (مشابه شاخص FTSE 100) می شود. سبد

به یورو قیمت گذاری می شود. شاخص به عنوان قراردادهای ممتد CFD روی قیمت های آتی مربوطه ارائه می شود. نمودار قیمت های هفتگی باز و بسته شدن که در پلت فرم NetTradeX ساخته شده در زیر ارائه شده است.

نمودار ابزار بطور آنلاین در دسترس است یا اینکه می تواند از وب سایت دانلود شده و در پلت فرم بکار گرفته شود. می توانیم مشاهده کنیم که شاخص سهام منطقۀ یورو در دورۀ زمانی مورد نظر در توافق با شاخص DAX در آلمان قرار دارد مگر در زمان وقوع یک

عبور قیمتی غیرواقعی که در ششم اکتبر رخ داد. اصل چهارم نظریۀ داو به عنوان فیلتر علامت روند مورد استفاده قرار می گیرد. در این صورت معامله فقط در زمانی بسته می شود که شمع شاخص کلان &Indices_EU پایین خط روند بسته شود (تصویر 2 را ملاحظه

نمایید). این اتفاق نه در این مورد و نه در بسیار از موارد دیگر رخ نمی دهد. این معنایش این است که معامله در بازار باقی می ماند. ما حق داشتیم چراکه شاخص DAX در حال عقب نشیتی به درون کانال روند و ادامۀ نوسانات موفقیت آمیزش در جهت منطقۀ سبز

است و بازدهی های سرمایه گذاران را جمع می کند. مزیت چنین روشی این است که از شاخص سهامی که بیش از پیش نیاز به سرمایۀ بیشتر دارد (&Indices_EU) به عنوان ابزار تحلیلی انحصاری استفاده می شود. برای ورود به بازار کارمزدی اخذ نمی گردد اما

استراتژی پایۀ سرمایه گذاری در DAX پیشرفت کرده است.

تصویر 2. شاخص ترکیبی سهام &Stock_EUR. قیمت های باز/بسته شدن.

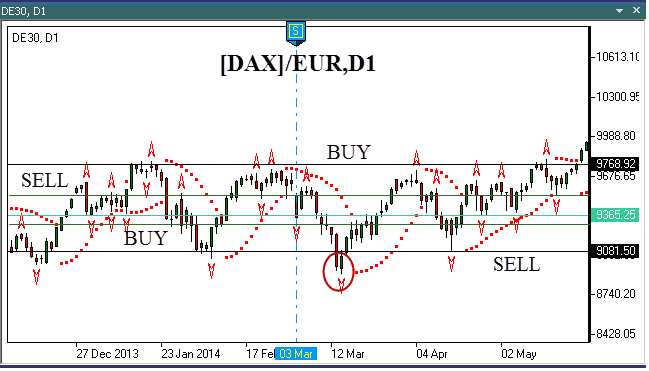

همینک به بررسی موردی دیگر می پردازیم: معامله درون محدوده های کانال قیمت که به عنوان یک حق انتخاب برای روش پیروی از روند مورد استفاده قرار می گیرند. سطوح مقاومت و حمایت بر اساس فراکتال های Bill Williams می باشند (تصویر 3 را ملاحظه نمایید). کانال قیمت به سه منطقه تقسیم می شود. خرید، فروش یا " منطقۀ "خارج بازار ماندن". به محض قطع کردن منطقۀ تحتانی خرید به شکل نزولی، دستور خرید فعال شده و توقف ضرر در 9081.50 قرار می گیرد.

تصویر 3. شاخص DAX در آلمان (GE30). معامله در کانال حرکتی افقی.

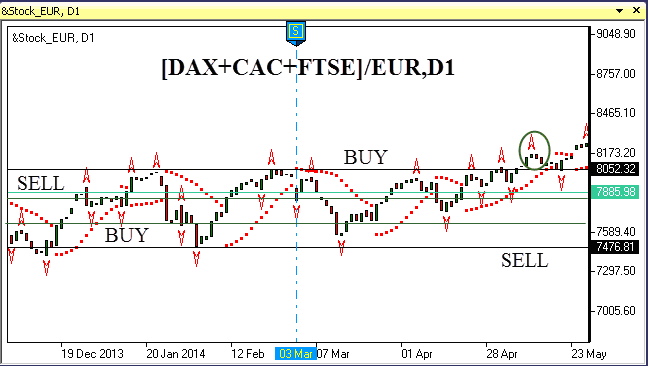

به محض آنکه قیمت وارد منطقۀ فروش شود، معامله بسته می شود؛ به عبارت دیگر، لبۀ تحتانی منطقه را قطع می کند. این همراه فروش و غیره است. سود بالقوه تقریباً دو برابر بیشتر از ریسک موجود است. این بوسیلۀ تقسیم کانال به سه منطقه میسر می گردد. علی رغم سهولت بکار گیری این روش، این روش اجازه می دهد که دستورهای توقف ضرر سخت قرار داده شوند، در نتیجه خطرات به مقدار قابل ملاحظه ای کاهش پیدا می کنند. اما حتی با این وجود ما از عبور قیمت های غیرواقعی در امان نیستیم که یکی از آنها با دایرۀ قرمز در تصویر شمارۀ 3 مشخص شده است. بار دیگر کمک از ناحیۀ اصل چهارم نظریۀ داو می رسد. از آنجائیکه کف مربوطه در شاخص کلان از سطح حمایت عبور نکرده است (تصویر 4 را ملاحظه نمایید)، این معامله حفظ می شود و توقف ضرر به سمت پایین تا سطح بعدی حرکت می کند. این سطوح را می توان با خطوط فیبوناچی ایجاد کرد. حق انتخاب دیگر، استفاده از روش "قفل کردن" است، زمانیکه عبور ریزشی قیمت تائید نشده است و یک معاملۀ خرید در جهت مخالف باز شده است. از قفل خارج شدن زمانی رخ می دهد که قیمت به بخش تحتانی کانال بازگردد. همانطوریکه در نمودار مشخص است، قیمت واقعاً قصد دارد که به محدوده های کانال بازگردد و به پیش برود. بار دیگر سود در حال افزایش است. برخی ها، روش های مبتنی بر عبور قیمت ها از لبه های کانال حرکتی افقی را ترجیح می دهند. در این صورت، خرید شاخص به محض عبور قیمت از لبۀ فوقانی کانال در 9768.92 رخ می دهد. بار دیگر فیلتر بر اساس شاخص ترکیبی سهام به تفکیک حقیقت از دروغ کمک می کند. عبور قیمت توسط شاخص ترکیبی تائید می شود و این به معنای این است که معامله می تواند باز شود. قیمت به خوبی برگشته است و بالا می رود. بار دیگر به هدف زدیم.

تصویر 4. شاخص ترکیبی سهام &Indices_EU. عبور از کانال.

البته این روش باعث نمی شود که خطرات را به صفر برسانید اما یک مکانیزم بیشتر است برای کمک به شما تا از تعداد معاملات بی فایده بکاهید و نتایج سالیانه را پیشرفت دهید. مزیت های اصلی این روند عبارتند از سهولت، سهل الوصول بودن و قوانین بنیادی بازار که درون آن گنجانده شده اند. این شاخص دارای بالاترین اولویت است؛ به عبارت دیگر، شاخص کلان سهام اروپا کمتر به انحراف های تصادفی حساس است چراکه از تنوع سرمایۀ بالاتری برخوردار می باشد. حرکت آرام اش توسط عوامل سیستم تعیین می شوند و در معرض "اغتشاش" قرار ندارد. حرکت شاخص اصلی باعث تخصیص مجدد سرمایه می شود و حتی در خارج باقی مانده ها هم به جریان اصلی ملحق می شوند. در مثال ارائه داده شدن این توسط روابط تجاری نزدیک و فضای اقتصادی متداول اتحادیۀ اروپا رخ می دهد: رشد اقتصادهای پیش برنده موجب افزایش گردش مالی تجاری و جذب سرمایه (نه فقط بطور مستقیم) به منطقه می شود که برخی از آن به رشد شرکت های بی ثبات کمک می کند. ما در مثال فوق می توانیم مشاهده کنیم که به روز رسانی های شاخص & Indices_EU شاخص DAX را به حرکت واداشته است و بار دیگر می توانیم با بازار حرکت کنیم. شما می توانید این روش را در زمان سرمایه گذاری در دیگر شاخص های کلاسیک در ایالات متحده و آسیا مورد سنجش قرار دهید و اطمینان حاصل کنید که "شاخص های کلاسیک" به درستی عمل می کنند. همزمان به درک بهتری از مکانیزم بازار و جهانی سازی بازارهای سرمایه می رسید که قطعاً به شما در تبدیل شدن به یک سرمایه گذار موفق کمک می کند.

معامله گران محترم، به شما پیشنهاد می کنیم با روش های خنثی کردن خطرات سبد (هج) بر اساس مدل PCI بیشتر آشنا شوید: