- نوآوری ها

- مقاله در مورد استفاده از PCI

- معاملۀ سبد تجاری

ساخت سبد سهام | تحلیل سبد سهام - سبد قیمت گذاری سبد PQM

روش قیمت دهی سبد (PQM) این امکان را برای شما فراهم می کند که هر ترکیبی از دارائی ها را با استفاده از مجموعه ابزارهای تجاریِ موجود بسازید. ما در این مقاله به بازار سهام ایالات متحده توجه می کنیم، تعداد اندکی از اوراق بهادار را انتخاب می کنیم و از سبدی که ایجاد می شود یک نمودار می سازیم و رفتارش را طی چند سال اخیر تجزیه و تحلیل می کنیم.

همانطوریکه می دانید بحران مالی ای که از سال 2008 پدید آمد تاثیری جدی روی سیستم مالی جهانی گذاشت و ضررهای قابل توجهی به سرمایه گذاران تحمیل کرد. جهان به مدت چهار سال و نیم در تلاش بود تا خود را ترمیم کند و فقط علائمی از بهبود اقتصادی در ایالات متحده به عنوان بزرگ ترین اقتصاد جهان پدیدار شد.

شاخص میانگین صنعتی داوجونز -Dow Jones Industrial Average - به عنوان یکی از قدیمیترین و شناخته شده ترین شاخص های سهام جهان فقط در ماه مارس 2013 توانست بطور کامل بهبود پیدا کند و به نقطۀ اوج اش در پیش از آغاز بحران در پاییز 2007 برسد یعنی بالاتر از 14,000 واحد. این شاخص طی یک سال و نیم (پاییز 2007 تا بهار 2009) نیمی از ارزش اش را از دست داد و چهار سال طول کشید تا بتواند سقوط اش را جبران کند.

Chart 1: Well known graph of Dow Jones Index, being created using NetTradeX trading and analytical platform

با کمک روش PQM تلاش خواهیم کرد تا پی ببریم آیا چنین سبدی از سهام از سرمایه های بالقوۀ ما در بازار سهام ایالات متحده در قبال زیان های ناشی از کاهش ارزش در خلال بحران محافظت می کند یا خیر؛ و سوددهی اش را ارزیابی کنیم.

همانطوریکه می دانید شرکت های مالی در خلال بحران مالی جهانی بیشتری آسیب را دیدند. به همین دلیل ما در میان سهام شرکت های موجود در شاخص میانگین صنعتی داوجونز آن دسته از سهامی را انتخاب می کنیم که مربوط به بخش های دیگر از اقتصاد به غیر از بخش مالی باشند، بخصوص شرکت هایی که مشغول تولید کالاهای مصرفی هستند، شرکت هایی که در زمینۀ تولید و توسعۀ کالاهای با فن آوری برتر فعالیت دارند، شرکت های فعال در بخش تولید موادغذایی و همچنین شرکت های فعال در بخش رسانه. شرکت های زیر آنهایی هستند که سبد نمونۀ ما را تشکیل می دهند (با وزن های تصادفی مناسب):

- (Walt Disney Company (DIS - 20%

- (Home Depot Inc. (HD - 20%

- (Honeywell International Inc. (HON - 15%

- (International Business Machines Corporation (IBM - 15%

- (Coca-Cola Company (KO - 10%

- (McDonald’s Corporation (MCD - 20%

یک سبد شامل سهام شش شرکت فوق الذکر و با وزن هایی که بالا مشخص شده اند با استفاده از روش PQM ایجاد شد. فرض کنید که ارزش کنونی سبد 10,000 دلار است. سپس 2000 دلار در شرکت Walt Disney Company، دو هزار دلار در شرکت Home Depot و دو هزار دلار در شرکت McDonald's Corporation (در مجموع 6000دلار) سرمایه گذاری می شود. در هر کدام از شرکت های Honeywell International و International Business Machines Corporation مبلغ 1500 دلار سرمایه گذاری می شود (در مجموع 3000دلار). 1000 دلار نیز به شرکت Coca-Cola Company اختصاص میابد.

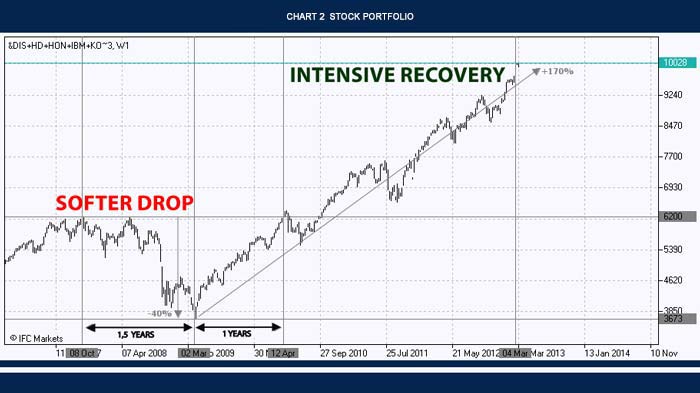

نمودار سبد The chart of the Portfolio این امکان را ایجاد می کند که عملکرد و قابلیت سوددهی اش طی چند سال گذشته را بطور بازنگرانه مورد ارزیابی قرار داد. ارزش سبد ما در خلال سال های پیش از شروع بحران یعنی 2007 و 2008 کمتر از سطح 6200 دلار بود. ارزش این سبد در طی سال های بحرانی تا 3673 دلار افت پیدا می کند. به این ترتیب اولین نتایج را کسب می کنیم. در ابتدا، ارزش سبد در خلال بحران مالی جهانی حدود 40% افت پیدا کرد که اندکی نتیجۀ بهتر از شاخص میانگین صنعتی داوجونز (Dow Jones Industrial Average) دارد. دوم اینکه بهبود کامل ارزش سبد یعنی جبران ضرر ناشی از سال های بحران، چهار سال طول نکشید بلکه طی یک سال انجام شد. در آخر، سبد در دورۀ پس از بحران بیش از 170% رشد کرد (این رقم در مقایسه با پایین ترین سطح از مارس 2009 محاسبه شده است).

Chart 2: Stock portfolio NetTradeX trading and analytical platform

البته ارزش سبد ایجاد شده به شدت از بحران مالی تاثیر گرفت اما بهبود سریع اش واقعاً چشمگیر است و به ما در مورد نتایج خوب در آینده امید می دهد.

اولین قدم در تحلیل مان بر ترکیب نوسانات سبد با بازار تمرکز دارد. از نظر ما، بازار توسط شاخص میانگین صنعتی داوجونز نمایش داده می شود. خاطر نشان شدیم که این سبد نسبت به این شاخص در خلال بحران مالی جهانی نتایج منفی کمتر و بازدهی سریع تری دارد. همینک برای اثبات ارزیابی مان در مورد اینکه این سبد در مقایسه با شاخص میانگین صنعتی داوجونز (Dow Jones Industrial Average) بازدۀ سرمایۀ بالاتری دارد یک نمودار در این رابطه ترسیم می کنیم و مشاهده کنید که این سبد چگونه عملکردی بهتر از بازار داشته است.

برای این منظور، از ابزار ترکیبی شخصی استفاده می کنیم: همان سبد از سهام با همان وزن های دارائی و ارزش سرمایۀ کنونی معادل 10,000 دلار ایجاد می شود. در مظنه سبدی به ارزش 10,000 دلار در شاخص میانگین صنعتی داوجونز (Dow Jones Industrial Average) سرمایه گذاری می شود.

Chart 3: Derived PCI portfolio

بررسی نمودار فوق نشان می دهد که سبد بطور سیستماتیک از بازار پیشی گرفته است. می بینیم که از سال 2006 تاکنون یک ساختار صعودی بادوام وجود دارد. به این ترتیب، قبل و در خلال بحران و حتی در خلال دورۀ بهبود، سبد ما کمتر از شاخص افت داشته یا قوی تر از آن رشد پیدا کرده است. ارزیابی رفتار سبد در ارتباط با شاخص بطور کیفی نشان می دهد که عملکرد سبد بطور سالانه و طی پنج سال اخیر حدود 10% بهتر از شاخص بوده است.

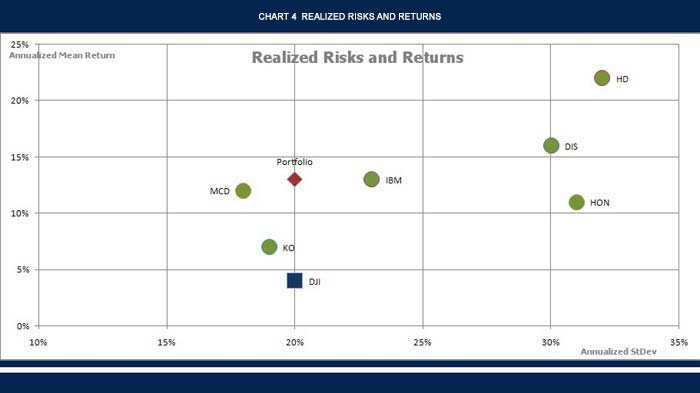

همانطوریکه مشخص شده است، ساختار سبد از مزیتی مهم برخوردار است. مزیتی با نام تنوع سازی خطرات - diversification of risks - بطور کمّی یعنی پیدا کردن یک توازن بین بازده و فراریت. ترسیم پراکندی بازده های واقعی و انحراف های استاندارد به تجسم مزایای تنوع سازی کمک خواهد کرد. شاخص میانگین صنعتی داوجونز (Dow Jones Industrial Average) طی پنج سال اخیر بازدۀ سالانۀ میانگین 4% و حدود 20% انحراف استاندارد بازده داشت. ما سبدی با همین میزان از خطر (یعنی 20% برای انحراف استاندارد) ساختیم که به مراتب بازدهی بیشتری دارد یعنی بازدهی ای با میانگین سالانۀ 13%.

Chart 4: Realized risks and returns

همزمان سهام شرکت هایی که انتخاب کرده ایم در مقایسه با شاخص سودده تر ظاهر شده اند اما در ارتباط با شاخص معیار سنجش خطر به شکل انحراف استاندارد متفاوت است. به عنوان مثال، انحراف استاندارد بازده های سهام شرکت Home Depot بالاترین میزان (23%) بود و پایین ترین (18%) متعلق به سهام شرکت McDonald's بود. سوال در مورد پیدا کردن توازن بین خطر و بازده بستگی بسیار زیادی به خصوصیات فردی سرمایه گذار و الزاماتش برای بازدۀ سبد و همچنین توانایی اش برای تحمل خطرات بستگی دارد. بطور کلی، این دو مقوله ارتباطی مستقیم دارند: بازدۀ بیشتر، خطر بیشتر. در این مرحله، به دنبال بهینه سازی سبد نیستیم بلکه می خواهیم سبدی ترسیم کنیم که حداقل طی تحلیل های انجام شده برای سال های اخیر بطور سیستماتیک بر بازار ارجحیت دارد.

ما با استفاده از روش PQM همچنین می توانیم نوسانات نسبی ارزش هر یک از سهام مورد نظرمان را در ارتباط با شاخص میانگین صنعتی داوجونز (Dow Jones Industrial Average) ایجاد کنیم. اما هیچ یک از نمودارها منحنی رشدی به "همواری" منحنی رشد سبدمان ارائه نمی دهند. ضمن اینکه ممکن است در این نمودارها "افت ها" یا دوره های متمادی از حرکت در کانال افقی مشاهده شود.

در ابتدای بررسی مان تلاش کردیم تا سهامی را از ترکیب شاخص میانگین صنعتی داوجونز (Dow Jones Industrial Average) انتخاب کنیم که ارزش اش پس از بحران مالی سال 2008 به سرعت بهبود پیدا کرد یا اینکه تاثیر کمتری از بحران مالی گرفت. با استفاده از روش PQM سبدی به دست آوردیم که ساختارش قطعاً قابل بهینه شدن which structure can be assuredly optimized است، سبدی که در دورۀ پس از بحران رشد قابل ملاحظه ای دارد.

هرچند، پس از مقایسۀ نوسانات سبد با نوسانات شاخص، نتایج جالبتری به دست آمدند. ما با استفاده از PCI یکسان، ساختار رشد بسیار همواری به دست آوردیم که بر این موضوع دلالت دارد که سبد فقط یک رشد چشمگیر پس از بحران را نشان نمی دهد بلکه بطور سیستماتیک در قبل و در خلال بحران و حتی در دورۀ روند بهبود، عملکردی بهتر از شاخص دارد.

تحلیل بازده ها و انحراف های تمام ابزارهای تحلیل شده بطور کمّی اثبات کنندۀ یافته های مان هستند. سبد ما در حالیکه دارای سطح خطری برابر با شاخص است، اما به مراتب نسبت به شاخص بازدۀ بالاتری دارد. در اینجا بار دیگر یادآور می شویم که با انتخاب کنونی دارائی، ساختار سبد مطلوب نیست. این احتمال وجود دارد که سبد دیگری پیدا شود که با همین سطح از خطر، بازده بالاتری دهد.

تحلیل بیشتر سبد و تحلیل رفتارش در ارتباط با شاخص میانگین صنعتی داوجونز (Dow Jones Industrial Average) می تواند در پیش بینی روند آینده اش کمک کننده باشد. با کمک PCI می توان تعداد بسیار زیادی سبدهای مختلف ساخت و آنها را در ارتباط با یکدیگر تحلیل کرد. اگر این تحلیل با تحلیل عوامل بنیادی، تحلیل صادرکنندگان (issuer) و تحلیل تکنیکی نیز همراه شود، در نتیجه PCI افق های کاملاً جدید را باز خواهد کرد.