- نوآوری ها

- مقاله در مورد استفاده از PCI

- معاملۀ سبد تجاری

تنوع ریسک | کاهش ریسک - روش قیمت دهی سبد

تئوری مدرن سبد فواید قابل توجه از متنوع سازی را توصیه می کند. ما با استفاده از مجموع ابزار روش قیمت دهی سبد (Portfolio Quoting Method) قصد داریم تا نشان دهیم که یک سرمایه گذار تا چه اندازه دقیق از متنوع سازی منفعت می برد. برای این مثال سهام دو شرکت معروف در شاخص میانگین صنعتی داوجونز (Dow Jones Industrial Average) را انتخاب کرده ایم.

بطور واضح باید بگوییم که سهام دو شرکت McDonald’s (MCD) و Altria Group (KO) را انتخاب کرده ایم و رفتارشان را طی 4 سال اخیر مورد بررسی قرار داده ایم. برای این منظور از قیمت ها در زمان بسته شدن بازار طی 50 ماه اخیر استفاده کرده ایم.

ضریب همبستگی برای این سهم بر اساس بازدۀ تفاضلی، 0.53 محاسبه شد. که تائید می کند ساختار سبد می تواند خطرات را کاهش دهد. همزمان، میانگین تخمین های سالانۀ بازدهی ها و انحراف های استاندارد برای این دو سهم را محاسبه کردیم. این مقادیر در جدول زیر آورده شده اند:

| MCD | KO | |

| Mean annual return | 13.7% | 16.3% |

| Annual Standard Deviation | 14.0% | 15.2% |

با استناد به تخمین های مان، اینطور می توان محاسبه کرد که سهام شرکت Altria Group (KO) در دورۀ زمانی پس از بحران خطرناک تر از سهام McDonald's (MCD) بوده است. این امر در انحراف استاندارد بالاترِ بازدۀ Altria Group (KO) بازتاب داده شده است.

هرچند، میانگین سالانۀ میانگین شرکت Altria Group (KO) بالاتر بوده است تا جبران کنندۀ خطر بالاترش باشد.

اگر فرض را بر این بگیریم که بازدهی ها و خطرات واقعی مان تخمین های خوبی برای بازدهی ها و خطرات آتی هستند، و اگر فرض را بر این بگیریم که فقط سهام یکی از اون دو شرکت می تواند برای سرمایه گذاری انتخاب شود، در آن صورت با یک مشکل مشترک برای

انتخاب مواجه می شویم: یعنی پذیرش سطح بالاتری از خطر، امید برای بازدهی های بالاتر یا پذیرش بازدهی های کمتر با خطر کمتر. این پرسش اغلب به اولویت های فردی سرمایه گذار، نیازهای سرمایه گذاری و محدودیت ها بستگی دارد.

هرچند نظریۀ سبد تائید می کند که خطرات از طریق تنوع سازی قابلیت کاهش دارند. برای تائید این موضوع، قصد داریم به کمک روش PQM سبدی متشکل از سهام دو شرکت ایجاد کنیم. فرض می کنیم که بودجه ای معادل 2000

دلار در اختیار داریم. برای خرید سهام شرکت McDonald's (MCD) در قیمت های جاری مبلغ 1000 دلار آمریکا سرمایه گذاری می کنیم و 1000 دلار دیگر برای خرید سهام شرکت Altria Group (KO) برای مان باقی می ماند. با فرض اینکه مقدار سهام، یک ارزش ادامه

دار است، سبدی متشکل از 10.18 سهم از شرکت اول (MCD قیمتی معادل 98.24 دلار دارد) و 24.93 سهم از شرکت دوم (KO قیمتی معادل 40.12 دلار دارد) در اختیار می گیریم.

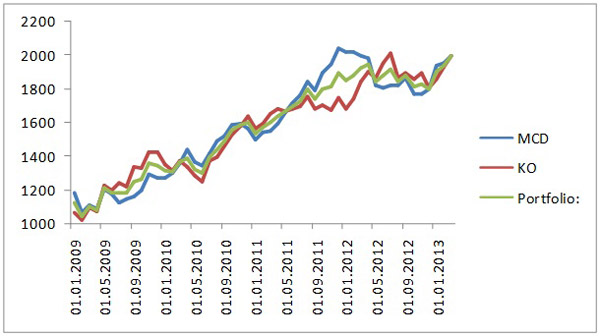

مقدار سبد مانند قیمت های این دو سهم طی چهار سال اخیر عمدتاً در حال رشد بوده است: این موضوع در نمودار مشخص است. اما برای مقایسۀ پارامترهای خطر و بازدۀ سبد با همان پارامترهای هر یک از سهام، به محاسبۀ انحراف استاندارد و بازدۀ سالانۀ

میانگین اش می پردازیم. مقادیر در جدول زیر آورده شده اند:

| MCD | KO | Portfolio | |

| Mean annual return | 13.7% | 16.3% | 14.7% |

| Annual Standard Deviation | 14.0% | 15.2% | 12.8% |

بازدۀ واقعی میانگین سالانۀ سبد 14.7% بود، پایین تر از بازدۀ شرکت Altria Group (KO)، اما بالاتر از McDonald's (MCD). ما همزمان توانستیم یک انحراف استاندارد پایین تر به دست آوریم. انحراف استاندارد سالانۀ سبد 12.8% بود اگرچه این برای هر دو

سهام بطور جداگانه بالاتر است. خطر کاهش یافته به دلیل این حقیقت است که دو سهم همبستگی کامل ندارند. ضمناً توجه داشته باشید که بازدۀ سبد با مقدار میانگین بازدۀ دو سهم برابر نیست چراکه وزن های برابر برای سهام در سبد فقط برای آخرین مشاهده

ضمانت شده اند، در قیمت هایی که برای محاسبۀ عدد اولین و دومین سهم در سبد 2000 دلاری استفاده شده اند.

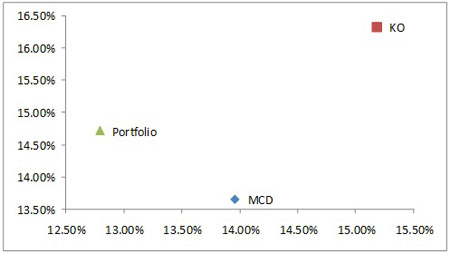

نمودار پراکندگی بازده ها و خطرات واقعی این امکان را می دهد که بتوان دو سهم و سبد را برای مقایسۀ پارامترهای شان در یک صفحه تنظیم کرد {محورy-axis) y ) : بازدۀ سالانۀ میانگین؛ محورx-axis) x ): انحراف استاندارد}:

تنها چیزی که با قطعیت می توانیم بگوییم این است که: اگر مقادیر محاسبه شدۀ بازده و انحراف استاندارد تخمین های خوبی برای بازده ها و انحراف های استاندارد آتی باشند در آن صورت سبد یک پروندۀ بازده-خطر بهتر دارد ضمن اینکه یک سرمایه گذار منطقی سبد ایجاد شده را به سهام شرکت McDonald's (MCD) ترجیح می دهد. انتخاب بین سبد و سهام شرکت Altria Group (KO) به محدودیت ها و اولیت ها فردی خود سرمایه گذار بستگی دارد. همینک نگاهی به سبد 2000 دلاری و دو نمودار گذشته نگر 2000 دلار مربوط به سرمایه گذاری امروز روی سهام شرکت های McDonald's (MCD) و Altria Group (KO) بطور جداگانه می اندازیم:

Portfolio

McDonald’s (MCD)

Altria Group (KO)

ظاهراً نمودارها هم تائید می کنند که منحنی رو به رشد مقدار گذشته نگر سبد هموارتر است. موضوعی که بازتاب دهندۀ فراریت کمتر در مقایسه با دو سهم می باشد. ضمن اینکه در تحلیل های مان بیشترین سهامی که نوسان دارد، سهام شرکت Altria Group (KO) است

که بیشترین میزان افت معادل 14.5% را داشته است. شاخص مشابهی برای McDonald's (MCD) حدود 12.5% بود. همزمان بیشترین میزان افت در مقدار سبد طی کمترین دورۀ زمانی "مساعد" فقط 10% بوده است.

در مثال مربوط به سهام دو شرکت متقاعد شدیم که ساخت سبد واقعاً در کاهش خطر بسیار پرفایده است. سبد ایجاد شده نسبت به هر کدام از سهامی که خود سبد را تشکیل می

دادند دارای انحراف استاندارد بازده های پایین تر بود. این مفروضات هم توسط محاسبات کمّی و هم توسط تحلیل نمودار تائید می شوند که از با استفاده از روش PQM به دست آمدند. اگر شما نمودارهای سه جایگزین سرمایه گذاری {سبد ساخته شده، سرمایه گذاری

در سهام شرکت Altria Group (KO) و سرمایه گذاری در شرکتMcDonald's (MCD) } را کنار هم بگذارید، تصویر زیر را به دست خواهید آورد:

نوسانات سبد در برگیرندۀ میانگینی بین نوسانات سرمایه گذاری ها در هر کدام از دو سهم هستند: منحنی "هموار"تر در سبد بازتاب دهندۀ فایدۀ متنوع سازی است. روش PQM این امکان را به شما می دهد تا یک تعداد نامحدود از چنین سبدهایی را ایجاد کنید و شاهد بهترین ترکیب های بازده و خطر باشید که در نهایت بستگی به محدودیت ها و نیازهای فردی یک سرمایه گذار خواهند داشت.