- نوآوری ها

- مقاله در مورد استفاده از PCI

- معاملۀ سبد تجاری

اسپرد سبد بر مبنای قراردادهای ممتد آتی

در این بررسی فرصت ایجاد ابزارهای ترکیبی شخصی و همچنین روش های پیش بینی نوسانات شان را بر پایۀ تحلیل تکنیکی ارائه می دهیم. همینک به بررسی چهار قرارداد CFD می پردازیم: گندم، پنبه، گوشت گاو منجمد و شاخص Dow Jones Industrial Index (DJI). ما یک ابزار ترکیبی شخصی PCI GeWorko می سازیم که عبارت است از: سبد [گندم + پنبه] که در برابر سبد [DJI + گوشت گاو منجمد] مظنه گذاری شده است. وزن گذاری یکسان شده است: 25% برای هر دارائی. در ابتدا، بطور مختصر به توصیف روند های بنیادی جاری و رویدادهایی که بر نوسانات قیمت هر دارائی تاثیر می گذارند می پردازیم.

گندم

قراردادهای آتی CFD گندم به دلار آمریکا/100 بوشل معامله می شوند. قیمت گندم از ابتدای سال تاکنون از اوج اوایل ماه مه، 18% کاهش داشته است - یک سوم. اصلی ترین دلایل این کاهش قیمت عبارتند از: فروش موجودی انبارهای دولتی چین و افزایش تخمین ها در ارتباط با محصول جهانی در فصل جاری.

1. فروش انبارهاطبق گزارش China Grain Reserves (Sinograin)، سطح انبارهای دولتی گندم سه برابر بیشتر از سال پیش شد. ضمن اینکه این شرکت 24.34 میلیون تن از محصول جدید را از کشاورزان خریداری کرد. طبق این آمار، مرکز ملی اطلاعات روغن و غلات چین انتظار دارد که واردات گندم به چین در 2014/2015 در مقایسه با فصل قبلش به 57% برسد. طبق تخمین Sinograin فروش موجودی انبارهای دولتی چین که از ماه مه سال 2014 آغاز شد در انتهای اکتبر به 32 میلیون تن رسید. به این ترتیب، تقریباً نیمی از موجودی انبارها فروخته شدند که تخمین زده می شود تا انتهای آوریل به 70 میلیون تن بالغ گردد. به اعتقاد ما بعید است که موجودی انبارها بیش از این کاهش پیدا کنند.

طبق گزارش مرکز ملی اطلاعات روغن و غلات چین، مجموع برداشت گندم، ذرت و برنج در چین در امسال با 1.7% افزایش به 552.1 میلیون تن خواهد رسید. افزایش مصرف داخلی به دلیل کندی اقتصادی بطور قابل توجهی افزایش پیدا کرد که مقدارش به 2% می رسد. هرچند، از آنجائیکه طی سال های گذشته انبارهای بسیار زیادی ایجاد شدند، با فرض فروخته شدن موجودی انبارها، مجموع کاهش واردات انواع ارائه داده شده از غلات به 34.3% یا 11.5 میلیون تن می رسد. به اعتقاد ما فروش انبارها همراه با انتظارات کاهش واردات، عوامل اصلی کاهش اخیر قیمت جهانی غلات هستند. به اعتقاد ما این روند، موقتی و پس از آنکه موجودی انبارهای قدیمی چینی به فروش برسند، قیمت های غلات به ثبات خواهند رسید.

2. پیش بینی های محصولافزایش جهانی محصول همراه شد با افزایش تقاضا به دلیل افزایش جمعیت جهانی. به همین دلیل، بهتر است تغییرات در انبارهای جهانی مقایسه شوند. طبق تخمین های وزارت کشاورزی ایالات متحده (USDA)، موجودی انبارهای گندم از رقم 186.77 میلیون تن (5%) تا انتهای 2013/2014 به رقم 196.38 میلیون تن تا 2013/2014 افزایش پیدا خواهد کرد. سطح انبارهای گندم ایالات متحده احتمالاً 19% افزایش پیدا کند که افزایش قابل توجهی است. رشد مورد انتظار انبارها بر قیمت های جهانی تاثیر می گذارد. هرچند، همچنان گمان می کنیم که این به دلیل شرایط آب و هوایی معکوس خواهد شد.

سازمان های هواشناسی احتمال وقوع طوفان "النینیو" (El Niño) در امسال را رد نکرده اند: این می تواند دلیل وقوع خشکسالی در چندین منطقۀ کشاورزی در جهان باشد. از منظر تاریخی، این نوع از بلایای طبیعی لااقل در هر 3 تا 8 سال رخ می دهد. آخرین طوفان النینیو در سال 2009-2010 رخ داد و همین امر احتمال وقوع مجدد آن را افزایش داده است. جزئیات بیشتر مربوط به پیش بینی ها در چند هفتۀ آینده منتشر خواهند شد. توجه داشته باشید که به دلیل وقوع خشکسالی در چین، قزاقستان و اکراین و متعاقب آن کاهش موجودی انبارهای جهانی تا سطح 110 میلیون تن، قیمت جهانی گندم در سال 2008 افزایش پیدا کرد.

نبه

قرارداد آتی CFD پنبه به دلار آمریکا/100 پوند معامله می شود. پنبه معمولاً در مقیاس عدل قیمت گذاری می شود. هر عدل معادل 500 پوند یا 226.8 کیلوگرم است. در حال حاضر وضعیت در بازار جهانی پنبه از بسیاری جهات با بازار گندم منطبق است. میزان ذخایر پنبه در چین در انتهای فصل 2013/2014 از 180% حجم مصرف سالیانه فراتر رفت و به 45 میلیون عدل (10.2 میلیون تن) رسید. در نتیجه، فروش موجودی های انبارهای داخلی همزمان با گندم از اوایل ماه مه آغاز شد. این باعث شد تا قیمت های جهانی حدود یک سوم کاهش پیدا کنند و به پایین ترین سطح طی پنج سال اخیر برسند. متعاقباً فروش موجودی انبارها باعث یک کاهش شدید در واردات پنبه به چین شد. انتظار می رود که در 2014/2015 فقط به 1.3 میلیون تن برسد که پایین ترین سطح طی 10 سال اخیر محسوب می شود. این به نوبۀ خود منجر به مازاد پنبه در بازار جهانی می شود. مانند گندم در این مورد نیز بر این باوریم که فروش موجودی انبارهای چین یک عامل موقتی است.

طبق پیش بینی وزارت کشاورزی ایالات متحده، میزان ذخایر انبارهای جهانی در 2014/2015 در مقایسه با 2013/2014 به 23.14 میلیون تن رسید که افزایشی 6درصدی را نشان می دهد. مانند گندم در اینجا نیز از تاثیر وضعیت آب و هوایی بر چشم انداز محصول و موجودی انبارهای جهانی صرف نظر نمی کنیم. لازم به ذکر است که انتظار نمی رود که در سطح کشت گندم و پنبه در جهان افزایش قابل توجهی رخ دهد. انتظارات افزایش برداشت محصول به دلیل شرایط آب و هوایی منجر به رشد تولید شده است.

وشت گاو

قراردادهای آتی CFD گوشت گاو منجمد به دلار در هر 100 پوند معامله می شوند. قیمت گوشت علی رغم گندم و پنبه از ابتدای سال افزایشی 45درصدی داشت. احشام در ایالات متحده در ابتدای نیمۀ دوم امسال به 95 میلیون رسیدند که پایین ترین سطح از سال 1973 تاکنون محسوب می شود. احشام در مقایسه با سال 2012 فقط 3% کاهش پیدا کردند. قیمت گوشت گاو در سال 2013 برعکس قیمت های کنونی 30% پایین تر بودند. از احتمال افزایش احشام در آیندۀ نزدیک صرف نظر نمی کنیم چراکه تعداد کنونی گوساله فقط 2% کمتر از دوسال قبل است. در مجموع، افزایش قیمت گوشت گاو همینک مزرعه داران در ایالات متحده تشویق کرده است که که پرورش گاو بپردازند اما نتیجۀ کامل در سال 2015 مشهود خواهد بود.

طبق گزارش وزارت کشاورزی ایالات متحده، تولید گوشت گاو در امسال افزایشی 0.4درصدی پیدا می کند. احتمالاً هندوستان بیشترین منفعت را از افزایش قیمت ببرد. انتظار می رود که صادرات هندوستان از رقم 1.4 میلیون تن در سال 2012 به رقم 1.9 میلیون در امسال معادل 35% افزایش پیدا کند.

تولید جهانی گوشت گاو از رقم 58.62 میلیون تن در سال 2013 با 4% افزایش به 58.86 میلیون تن در امسال خواهد رسید. این تقریباً دو برابر کمتر از سرعت تقاضا است که با 7% افزایش از 56.83 به 57.24 میلیون تن می رسد (اختلاف بین عرضۀ و تقاضا تعیین کنندۀ میزان ذخایر جهانی گوشت گاو است). به اعتقاد ما این عدم توازن منجر به افزایش قیمت ها در بازار گوشت منجمد می شود. چین قصد دارد که امسال خرید گوشت گاو را در بازار جهانی در مقایسه با سال قبل تقریباً تا 16% افزایش دهد. واردات گوشت نقش مهمی در مصرف ایفاء نمی کند. سهم اش در توازن گوشت در چین فقط 3% است. چین پس از ایالات متحده، برزیل و اتحادیۀ اروپا بزرگترین تولیدکنندۀ گوشت گاو در جهان است. به همین دلیل بر این باوریم که به دلیل افزایش قیمت ها، افزایش حجم واردات گوشت منجمد به چین می تواند کمتر از حد انتظار باشد. به این ترتیب احتمالاً قیمت های آتی گوشت گاو کاهش پیدا کنند.

شاخص Dow Jones Industrial Average

این شاخص قدیمی ترین شاخص سهام در ایالات متحده است. این شاخص بر مبنای میانگین وزن قیمت 30 شرکت از بزرگترین شرکت های ایالات متحده محاسبه می شود. این شاخص در حال حاضر فقط شرکت های صنعتی را شامل می شود. واژۀ "صنعتی" در این شاخص نیز دارای یک تاریخچه می باشد. مجموع سرمایۀ شرکت های فهرست شده در این شاخص به 4.87 تریلیون دلار می رسد. این شاخ در اواسط ماه سپتامبر به یک نقطۀ اوج تاریخی است و پس از آن شروع به ریزش کرد. اکنون این شاخص نسبت به ابتدای سال 1.2% سقوط کرده است.

از نظر ما این احتمال وجود دارد که بازار سهام ایالات متحده به افت ادامه دهد چراکه پایان دور سوم تزریق پول به اقتصاد (QE3) رویداد مالی مهم سال ایالات متحده است. این در نشست آیندۀ فدرال ریزرو که در 29 اکتبر برگزار می شود اعلام خواهد شد و گامی دیگر در جهت اتخاذ سیاست انقباضی خواهد بود. اقدامات اتخاذ شده توسط فدرال ریزرو ایالات متحده تاکنون بر بازار ارز تاثیر گذاشته اند و موجب تقویت شدید ارزش دلار شده اند که 12 هفته به طول انجامید. سرمایه گذاران تردید ندارند که پس از پایان دور سوم تزریق پول به اقتصاد، فدرال ریزرو به تدریج نرخ بهره را افزایش خواهد داد. نرخ بهره ای که همینک در رقم 0.25% قرار دارد. طبق اکثر پیش بینی ها، این برای اولین بار در جولای سال آینده رخ خواهد داد. افزایش نرخ بهره بطور خودبخود بهرۀ تسهیلات بازرگانی را افزایش می دهد و موجب افزایش در مخارج شرکت ها در ایالات متحده می شود. این شرکت ها در حال حاضر آماده هستند تا سود سهام شان تا 90% افزایش دهند یا اینکه مجدداً سهام شان را بخرند اما آنها برای توسعۀ کسب و کار از تسهیلات ارزان استفاده می کنند. این سیاست باعث شده است که بازار قویاً روندی صعودی داشته باشد و قیمت ها به رکوردهای صعودی جدید برسند. لازم به ذکر است که افزایش نرخ بهره، جذابیت سرمایه گذاری بازار اوراق قرضه را افزایش می دهد که برای افزایش سرمایه با بازار سهام رقابت خواهد کرد. ممکن است سود سهام شرکت ها کاهش پیدا کنند در حالیکه نرخ های اوراق قرضه افزایش پیدا می کنند. .

پیش از آنکه به بخش تکنیکی این بررسی بپردازیم، لازم می دانیم به این موضوع اشاره کنیم که ابزار ترکیبی شخصی مورد نظر طرح منسجمی برای دنبال روی ندارد اما برای انعکاس بیشتر، دلایل و ایده هایی را شامل می شود. از منظر تئوری، شما می توانید CFD ذرت را در بخش پایه قرار دهید و در بخش مظنه بجای DJI از S&P500 یا NASDAQ استفاده نمایید. برای رسیدن به علائم دقیق تر برای باز کردن یک معامله طبق روش تحلیل تکنیکی، ترکیب های متفاوتی را امتحان کنید. در این بررسی به بررسی ساده ترین اسپرد سبد پرداختیم که در بالا توضیح داده شد.

حلیل تکنیکی

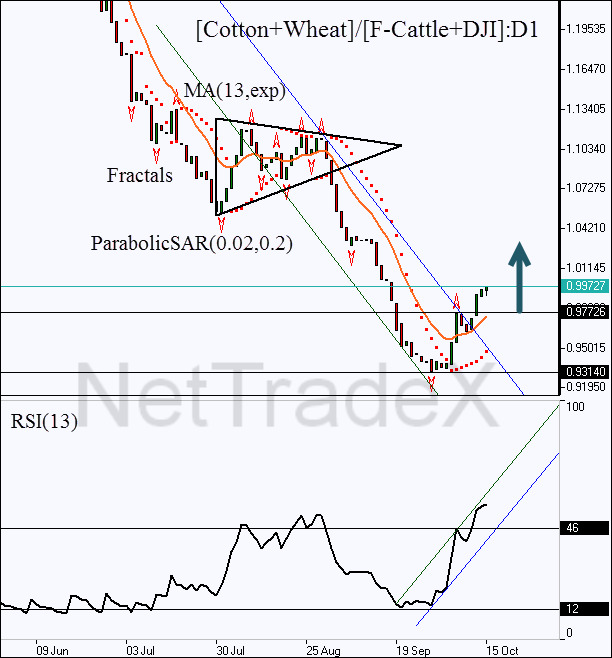

همینک به بررسی علائم تکنیکی مرتبط با اسپرد سبد مورد نظر می پردازیم. همانطوریکه در تصویر زیر مشاهده می کنیم، خط از خط روند نزولی عبور کرده است: این می تواند اولین علامت وارونگی قیمت قلمداد گردد. این علامت مهم همچنین توسط عبور قیمت از سطح مقاومت قدرتمند در 0.97726 که منطبق است بر فراکتال Bill Williams نیز مشخص می شود. ابتدا وارونگی قیمت رخ داد و پس از آن علامت مهمی از نوسانگر پیشرو RSI (13) ارسال شد. می توانیم مشاهده کنیم که در این نوسانگر در اواخر سپتامبر به الگوی "جف کف" شکل گرفت. همزمان، یک علامت خرید توسط اندیکاتور روند ParabolicSAR ایجاد شد.

این نوسانگر در حال حاضر روند صعودی را تائید می کند. قیمت همزمان بالای میانگین حرکتی نمایی ( Exponential Moving Average) رشد کرد. اعتقاد ما بر این است که می توان بلافاصله همراه با قرار دادن توقف ضرر زیر 0.93140 یک معامله خرید باز کرد. این سطح منطبق است بر الگوی "جفت کف" در نتیجه توقف خطر در این مرحله برای موقعیت انتخاب شده می تواند قوی در نظر گرفته شود. پتانسیل رشد قیمت چندین برابر بیشتر از خطرات است که به دلیل حالت کف فروش تاریخی ابزار می باشد: قیمت از سال 1995 تاکنون اندکی بالاتر از سطح رکورد نزولی (6.8%) حرکت کرد. متعاقباً معاملۀ مورد نظر بسیار پرمنفعت است.

توجه داشته باشید که ابزارهای موجود در بخش پایۀ سبد (پنبه و گندم) کمتر به کف فروش رسیده اند. قیمت پنبه 126% بالاتر از رکورد نزولی اش قرار دارد (61.68 در برابر 27.30)، در حالیکه قیمت گندم 280% بالاتر از رکورد نزولی اش قرار دارد (512.7 در برابر 232.4). می توانیم مشاهده کنیم که ایجاد یک ابزار ترکیبی این اجازه را می دهد که از علائم تکنیکی با کارائی بالاتری برخوردار باشیم.

توقف ضرر پس از باز شدن معامله به دنبال مقادیر Parabolic ، نزدیک به کف فراکتال بعدی حرکت می کند. کافی است به روز رسانی در هر روز پس از ایجاد یک فراکتال 0Bill Williams جدید (پنج شمع) انجام شود. بنابراین ما در حال تغییر نسبت احتمالی سود/زیان به نقطۀ تراز بین سود و زیان هستیم.