- آموزش

- استراتژی های معاملاتی فارکس

- استراتژی های مربوط به تحلیل فارکس

- استراتژی تحلیل تکنیکی

- استراتژی معاملاتی نمودار

استراتژی های معاملاتی نمودارهای فارکس

نکات کلیدی

- چندین روش معامله وجود دارند که هرکدام از آنها برای پیدا کردن نقاط ورود به بازار و سطوح توقف ضرر از الگوهای قیمت استفاده می کنند.

- بسیاری از الگوهای تکنیکی ممکن است در یک سهام فاقد نقدینگی غیرمعتبر باشند.

- معامله گران اغلب از الگوهای نمودار به عنوان یک استراتژی فارکس استفاده می کنند.

استراتژی الگوی نمودار فارکس

معامله گران اغلب از الگوهای نمودار به عنوان یک استراتژی استفاده می کنند.

بازار فارکس رفتاری دارد که الگوها را نشان می دهد. الگوهای نمودار معمولاً در هنگام تغییر روندها و یا هنگامیکه روندها شروع به ایجاد می کنند پدیدار می شوند. الگوهای مشهور عبارتند از الگوهای سر و شانه، الگوهای مثلث، الگوهای پوششی و غیره. در ادامه برخی از آنها را به شما معرفی می کنیم. این الگوها به شما کمک می کنند تا بتوانید روند بازار را تشخیص دهید و معامله انجام دهید.

الگوهای نمودار در فارکس

چندین روش معاملاتی وجود دارند که هر کدام از آنها برای پیدا کردن نقاط ورود به بازار و سطوح توقف ضرر از الگوهای قیمت استفاده می کنند. الگوهای نمودار فارکس شامل سر و شانه و مثلث ها می شوند که به شکلی که به سادگی قابل مشاهده است نقاط ورود به بازار، نقاط توقف ضرر و کسب سود را نشان می دهد.

الگوی نمودار سر و شانه در تحلیل تکنیکی بسیار محبوب است و براحتی می توان آن را تشخیص داد. این الگو از یک خط پایه تشکیل شده است و دارای سه اوج است که اوج میانی از سایرین بلندتر است و دو اوج دیگر اندکی کوتاه تر هستند که در طرفین قرار دارند. معامله گران از الگوی سر و شانه برای پیش بینی حرکت صعودی و نزولی استفاده می کنند.

الگوی سر و شانه یک الگوی نمودار متمایز است که سطوح مهم و آشکاری را نشان می دهد و از یک شانۀ راست، یک شانۀ چپ و یک رأس تشکیل شده است. الگوی سر و شانه می تواند وارونه هم باشد و شبیه به این تصویر است که الگوی سر و شانۀ معکوس نامید می شود.

![سر و شانۀ معکوس سر و شانۀ معکوس]()

- مثلث ها جزو الگوهای ادامه دار هستند. سه نوع الگوی مثلث وجود دارند:

-

مثلث صعودی - الگوی مثلث صعودی در یک روند صعودی براحتی قابل تشخیص است اما سیگنال های ساده ای برای ورود به بازار و خروج از بازار ارائه می دهد.

![مثلث صعودی مثلث صعودی]()

-

مثلث نزولی - مثلث نزولی را از حالت نزولی اش می توان تشخیص داد و اغلب یک سیگنال ریزشی ارائه می دهد.

![مثلث نزولی مثلث نزولی]()

-

مثلث متقارن - مثلث متقارن یک الگوی ادامه دار است که در بازار ایجاد می شود و جهت خاصی ندارد. به نظر می رسد که بازار هیچ جهتی ندارد. به نظر می رسد که عرضه و تقاضا برابر هستند.

![مثلث متقارن مثلث متقارن]()

-

مثلث صعودی - الگوی مثلث صعودی در یک روند صعودی براحتی قابل تشخیص است اما سیگنال های ساده ای برای ورود به بازار و خروج از بازار ارائه می دهد.

مثلث در ابتدای تشکیلش وسیع است اما پس از آنکه معاملات در بازار ادامه پیدا کنند مثلث نیز باریک تر می شود و نقاط مثلث آشکارتر می گردند. باریک تر شدن مثلث به معنای کاهش میزان خرید و فروش است و خط عرضه کاهش پیدا می کند تا به تقاضا برسد.

معاملۀ الگوهای نمودار

در حین انجام تحلیل تکنیکی، از الگوهای نمودار بطور وسیعی در معامله استفاده می شود. مطالعۀ این الگوها برای ایجاد یا استفاده از یک استراتژی معاملاتی مفید است.

فنجان و دسته فنجان و دسته یک الگوی نمودار تکنیکی است که یک فنجان و دسته اش را نشان می دهد. فنجان به شکل U است و دسته اش اندکی نزولی است. مانند این:

![فنجان و دسته فنجان و دسته]()

بهتر است به موارد زیر در هنگام شناسایی الگوی فنجان و دسته توجه شود:

- طول: معمولاً فنجانی که بلندتر است و شکل U دارد سیگنال قوی تری می دهد. به فنجان هایی که شکل V دارند اعتنا نکنید.

- عمق: اساساً فنجان نباید عمیق باشد. به فنجانی که عمیق است اعتنا نکنید. دستۀ فنجان باید در نیمۀ فوقانی فنجان باشد.

- حجم: حجم باید کاهش پیدا کند همزمان قیمت کاهش پیدا می کند و پایین تر از میانگین در کف فنجان باقی می ماند. سپس همزمان با افزایش قیمت و رسیدن به اوج قبلی، حجم نیز افزایش پیدا می کند.

پرچم یک الگوی قیمت است که بر خلاف روند قیمت غالب موجود در چهارچوب زمانی بزرگ تر، در چهارچوب های زمانی کوچک تر آشکار می شود و مانند پرچم به معامله گر علامت می دهد. الگوی پرچم می تواند روند صعودی (پرچم صعودی) یا روند نزولی (پرچم نزولی) باشد.

![الگوی نمودار پرچم الگوی نمودار پرچم]()

توجه: پرچم ممکن است شبیه به الگوی مثلث یا الگوی گُوِه باشد. توجه داشته باشید که گُوِه معمولاً از پرچم سه گوش و مثلث باریک تر است.

- روند ماقبل

- کانال تثبیت

- الگوی حجم

- یک گریز

- یک تایید که در آن قیمت در جهت گریز حرکت می کند

- گُوِه در زمانی ایجاد می شود که حرکات قیمت بین دو خط روند شیب دار محبوس می شود. دو نوع گُوِه وجود دارند: صعودی و نزولی.

![الگوی نمودار گُوِه الگوی نمودار گُوِه]()

- همگرایی خطوط روند؛

- الگوی کاهش حجم همزمان با نوسان قیمت درون الگو.

- گریز قیمت از یکی از خطوط روند.

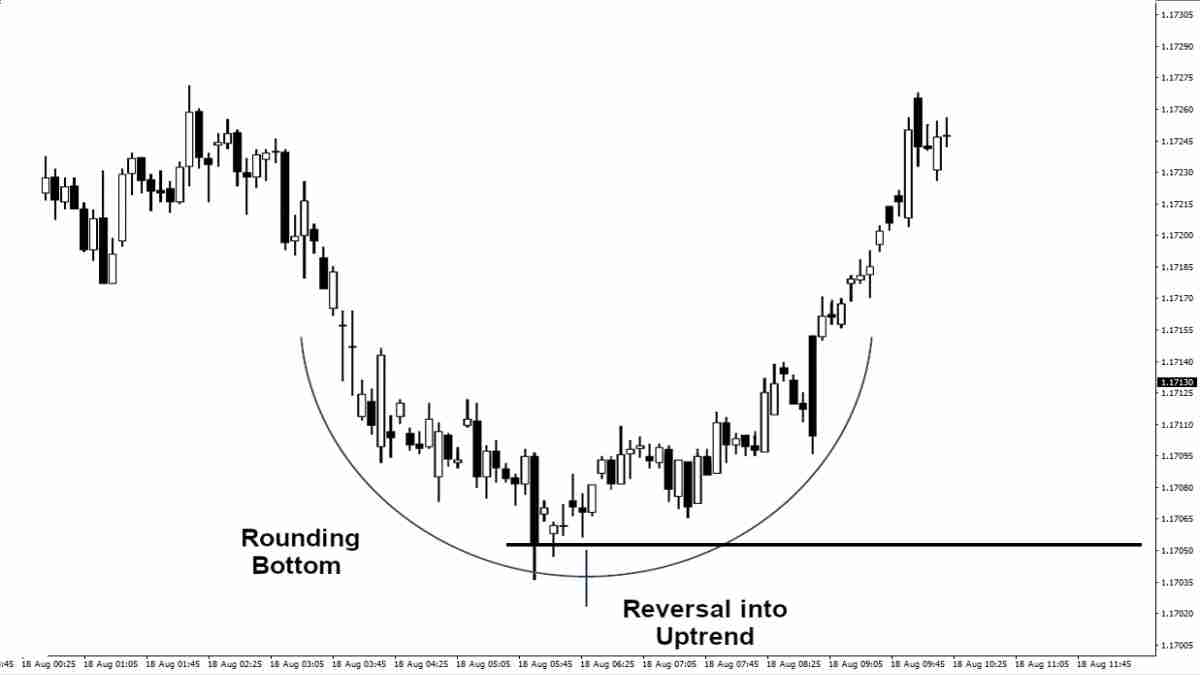

- کف قوسی شکل یک الگوی نمودار است که توسط مجموعه ای از حرکات قیمت که یک شکل U را ایجاد می کنند تشکیل می شود. کف قوسی شکل در انتهای روند نزولی ایجاد می شود و یک وارونگی در حرکت بلندمدت قیمت را نشان می دهد. این الگو می

تواند بین چند هفته تا چند ماه بطول بیانجامد و به ندرت ایجاد می شود.

![کف قوسی شکل کف قوسی شکل]()

- جفت قله یک الگوی وارونۀ تکنیکی ریزشی است. معامله گران از جفت قله برای تعیین وارونگی های روند استفاده می کنند. معمولاً قیمت قبل از ریزش به سمت حمایت، تا یک اوج رشد می کند. پس از رسیدن به حمایت، دوباره رشد می کند و مجدداً ریزش خواهد داشت و این نوسانات درون روند غالب رخ می دهند.

جفت کف الگوی برعکس جفت قله است. اگر الگوی جفت قله شناسایی شود می تواند بسیار مؤثر باشد اما اگر غلط تشخیص داده شود، معامله گر به اشتباه خواهد افتاد. پس معامله گر باید قبل از رسیدن به تصمیم نهایی خیلی دقت کند.

![الگوی جفت کف الگوی جفت کف]()

جفت کف مانند W است. قیمت دو بار به یک سطح حمایت رسیده است.

الگوی پرچم پنج مشخصه دارد:

الگوی گُوِه معمولاً نشان دهندۀ همگرایی خطوط روند بالاتر از دوره های معاملاتی 10 تا 50 است که یک سابقۀ خوب قیمت برای پیش بینی وارونگی قیمت محسوب می شود. الگوی گُوِه می تواند علامتی باشد از وارونگی قیمت نزولی یا صعودی. این الگو سه مشخصه دارد:

دو نوع الگوی گُوِه وجود دارند. یکی گُوِه صعودی که وارونگی ریزشی را علامت می دهد و دیگر گُوِه نزولی که وارونگی صعودی را علامت می دهد.

کلام آخر دربارۀ استراتژی معاملۀ الگوی نمودار

همۀ الگوها، شاخص های تکنیکی مهمی هستند که به معامله گر کمک می کنند تا بتواند دلیل حرکت قیمت در یک جهت معین را درک کند ضمن اینکه به معامله گر کمک می کنند تا آیندۀ حرکت قیمت را پیش بینی کند. زیرا الگوهای نمودار مشخص کنندۀ سطوح حمایت و مقاومت هستند و در نهایت به معامله گر کمک می کنند تا دربارۀ خرید یا فروش یا بستن معامله اش در زمانیکه روند وارونه می شود تصمیم بگیرد.

آیا به تازگی وارد دنیای معامله گری شده اید

یا قصد دارید مهارت های تان را ارتقا دهید؟

آکادمی معامله گری ما با

مقالات و ویدیوهای آموزشی حرفه ای

همراه شماست.